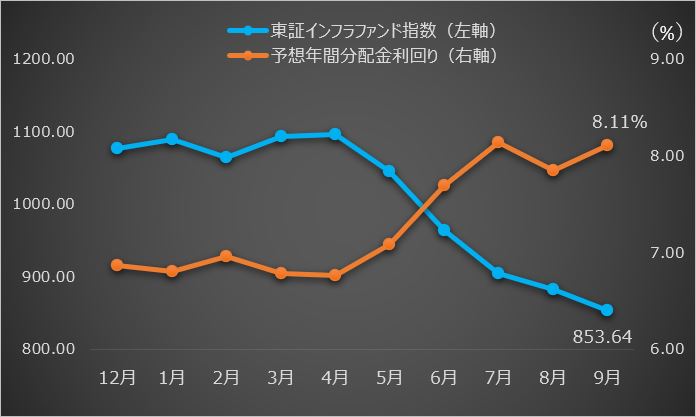

上場インフラファンド全銘柄を対象とした株価指数である東証インフラファンド指数は、2023年12月末の1077.32から2024年9月末の853.64へと下落。一方で予想年間分配金利回りの平均値は、2023年12月末の7%弱から2024年9月末の8%超へと上昇した。

(注)予想年間分配金利回りは、時価総額加重平均予想年間分配金利回り (出所)東京証券取引所の資料を基に作成

投資口価格が下がった理由について、複数の投資法人が次のような説明をしている。1つは、金利先高感を背景に、上場インフラファンドやJ-REIT(不動産投資信託)といった利回り商品から株式への資金の流出。もう1つは、日本経済新聞の「太陽光パネルのリサイクル義務化へ 政府、法制化検討」(6月11日付)の記事をきっかけとした収益悪化懸念だ。投資家の多くが個人であることから、上場インフラファンドの事業に対する理解が不十分で、必要以上の不安が広がったという見方も強い。

ただし、これはファンド側の意見であって「必要以上の不安」かどうかは意見の分かれるところだ。ある投資家は、上場インフラファンドの先行きが不透明なことが価格低下の理由だと指摘する。例えば、FIT(固定価格買取制度)期間終了による減収、再エネ出力制御による減収、パネルリサイクル費の支出増、上場インフラファンドでは条件付きで認められた導管性要件(法人税免除期間)の行方、ファンド成長戦略の蓋然性、TOB(株式公開買い付け)によるファンドの上場廃止――などについて、投資家は不安を抱いている。

上場インフラファンドの運営会社が予測できないなことも多いが、ネガティブな材料に勝るポジティブな材料を出せていないのが現状である。本来、多様な資産を組み入れられる“インフラファンド”であるはずなのに、ほとんどの銘柄がFIT頼みの太陽光発電ファンドのイメージから抜け出せていないことも問題だ。

2024年9月に公表された日経ビジネスのインタビュー「上場全5銘柄が明かすインフラファンドの将来性」(広告記事)では、エネクス・インフラ投資法人執行役員の松塚啓一氏が、「心配な材料が投資家の不安心理につながり、投資口価格の調整に拍車をかけていることは明らかだ」と指摘。「将来性に関する情報開示なども、これまで以上にきちんと行っていくべきでしょう」と話している。