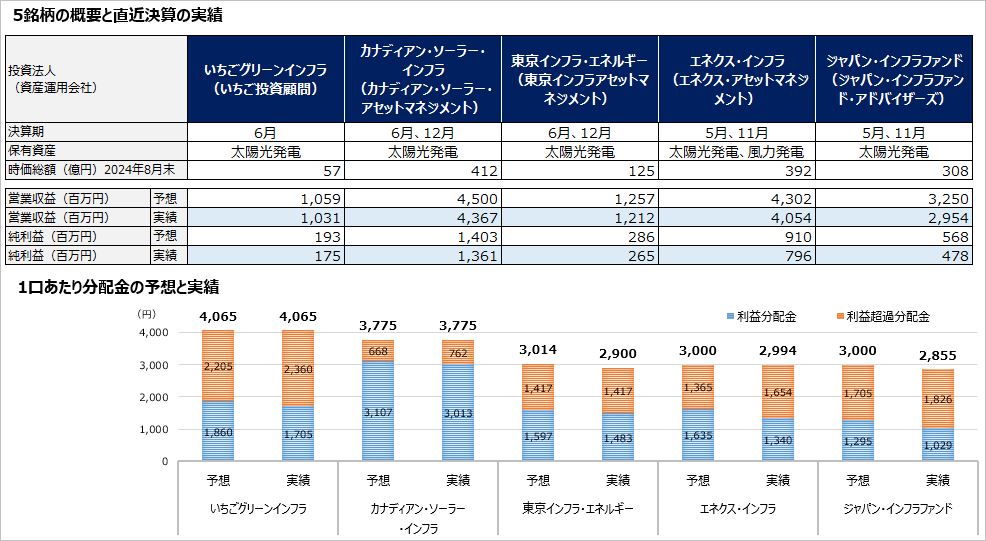

FIT(固定価格買取制度)に基づく太陽光発電設備を主な投資対象とする上場インフラファンドの直近の決算(2024年5月期と6月期)は、全5銘柄が予想比で減収減益となった。それぞれに事情は異なるが、天候不良、電力の需給バランスを保つための出力制御、電力ケーブル盗難による発電停止や盗難対策などが影響した。

上場インフラファンドの予想年間分配金利回りは、2024年8月末時点の5銘柄の平均で7%台後半。ファンドの主な収入源は発電設備を賃借する発電事業者からの賃料であり、賃料の原資が売電収入だ。収益の安定性を確保するため、原則として稼働後1年以上が経過した施設を投資対象としている。開発段階のインフラのような完工リスクはなく、不動産のようにテナントが退出するリスクもない。収益が予想しやすい投資対象だと言われてきた。

しかし、実績はまたも予想を下回ってしまった。ジャパン・インフラファンド投資法人は、発電所数が最も多く、地域分散による売電収入の減少リスクが小さいことをセールスポイントにしているが、営業収益が予想比91%、純利益が同84%と予想との乖離率が大きかった。出力制御や天候不良を主な減収要因として挙げている。

取得価格ベースで九州地方に約6割の発電所を保有するカナディアン・ソーラー・インフラ投資法人は、出力制御で逸失変動賃料が3.8億円(予想賃料収入の8.6%)発生した。エネクス・インフラ投資法人は日射量悪化の影響を受けたほか、上場インフラファンド唯一の風力発電案件である胎内風力発電所(新潟県、20MW)の発電量が、風況悪化で計画比74%と低調だった。東京インフラ・エネルギー投資法人は、3発電所のケーブル盗難も響いた。いちごグリーンインフラ投資法人は、名護二見ECO発電所(沖縄県、8.44MW)の太陽光パネル不具合の影響が長引いている。

想定した利益を達成できなかったことに伴って、3銘柄が1口あたり分配金を予想費で減配とした。分配金は、利益分配金と、それ以外の利益超過分配金で構成される。4銘柄が利益超過分配金を計画よりも積み増して対応した。

(注)いちごグリーンインフラ投資法人の決算は年1回、その他は年2回 (出所)各投資法人の資料を基に作成