イタリアの道路・空港運営会社Atlantiaは2021年6月、道路コンセッション子会社Autostrade per l’Italia(ASPI)の全出資株式をCDP Equity(Cassa Depositi e Prestiti Equity=イタリア預託貸付公庫のソブリンファンド)、Blackstone Group International Partners、Macquarie European Infrastructure Fund 6 SCSpで構成されるコンソーシアムに売却することを発表した。

ASPIはイタリア全土の約7000kmの高速道路網のうち3020kmを運営している。Atlantiaの出資比率は88.06%。Atlantiaは2020年7月に、ジェノバでの橋梁崩落事故(2018年8月)の和解案として、総額34億ユーロの支払いのほか、市場取引を通じてASPIの支配権を譲渡する可能性を表明。9月には、競争性あるプロセスによるASPIの出資株式の完全売却と、新会社Autostrade Concessionie Costruzioni(ACC)を通じたASPI株式の部分的な分割と新会社の上場を含む、株式処分のプロセスを開始していた。

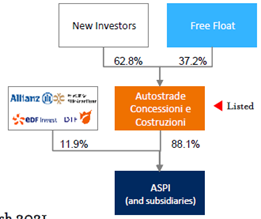

Atlantiaは2021年1月、ASPI株式の処分による分割計画を臨時総会で承認。7月末までに、CDPや他の投資家などからASPIの88.06%株式全体の購入オファーを受け取る必要があった。2016年までFondo Strategico Italiano (イタリア戦略ファンド)として知られていたソブリンファンドのCDP Equityに加えて、BlackstoneとMacquarieの投資ファンドが参画することになった。これに続いて今後、以下の取引が進められる(下図)。

- 33.06%株式を新会社Autostrade Concessioni e Costruzioni(ACC)に分割して、全額をAtlantiaの株主に割り当て

- 残り55%株式を、ACCの62.77%株式と引き換えにACCに現物譲渡

- イタリア証券取引所へのACC株式の上場

一連のプロセスによって、Atlantia(2020年の売上高82.84億ユーロ、EDITDA 37.01億ユーロ)はASPIへの関与がなくなる一方、売上高やEBITDA(ASPIの2020年のEBITDAは9.5億ユーロ)を大幅に落とすことになる。

■ASPIの出資ストラクチャー

(出所)Atlantia INVESTOR PRESENTATION